20代・30代の間で利用者が急増中の株式投資。特にコロナショック後の2020年に株式投資を始めた個人投資家は全体の1割を超え、中でも20代・30代が全体の半分以上を占めているそう。

証券会社の窓口やネット証券などでだれでも手軽に始められる上、まとまった利回りが期待できる点なども人気の理由でしょう。

しかし、株式投資には相場を読み解く感覚や銘柄選択の知識が必要で、これらの知見や経験なしに安定的に利益を出し続けることは容易ではありません。

そこで本記事は、株式投資デビューしたい20代・30代に向けて、

- 株式投資の基本のしくみ

- 株式投資の始め方や注意点

- 株式銘柄の選び方やトレード方法

などを分かりやすく解説します!20代・30代の早い内に株式投資の経験を積み、少額からでも安定的に資産を積み上げて行きましょう。

株式投資の基本と仕組み

「株式投資って良く聞くけどどんな投資なの?」

「なんとなくは知っているけど…」など。

よく耳にする株式投資ですが、詳細はよく知らないという20代・30代も多いはず。そこでまずは、株式投資で利益を出す仕組みや投資に伴うリスクなどを理解していきましょう。

株式投資ってどんな投資?

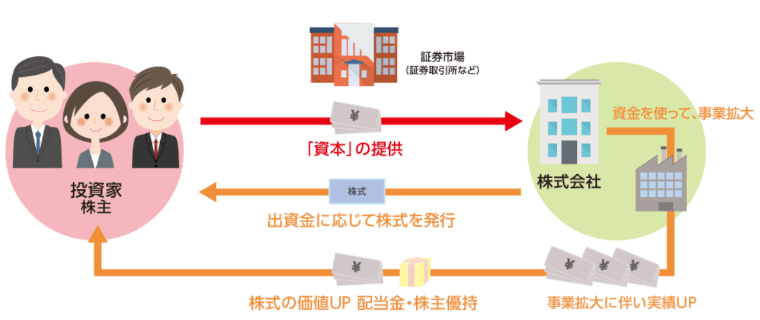

工場設備を増強する、新規事業を始めるなど企業が事業を行うためには沢山のお金が必要です。そこで事業に必要な資金を広く集めるために企業が発行するのが「株式」です。

(参考:みずほ銀行 株式投資とは)

投資家が株式を購入すると、企業はそのお金で様々なビジネス活動を展開。ビジネスが軌道に乗り企業の業績や株価が上がれば、投資家(株主)は株の値上がり益や分配金で利益を出すことができるという訳です。

株式投資で利益を得るには?

株式投資による利益は、「キャピタルゲイン」「配当」「株主優待」の3種類があります。

| キャピタルゲイン | 株価の変動を利用し、所有株式を売却して得る売買差益 |

|---|---|

| 配当金 | 発行企業による株主に対する直接の利益還元 |

| 株主優待 | 自社製品・サービスを株主に提供 |

企業の発行する株式の値段である株価は企業業績の他にも様々な要因で日々変動をしており、株価が安い時に購入し高くなった時に売却するなどの方法でキャピタルゲインと呼ばれる売買差益を得ることができます。

また企業の業績が良い場合などに、利益還元を目的として持ち株数に応じて現金配当を出す場合があります。この配当金は企業によって有無が異なるほか利益の状況に応じて額も増減します。配当のある企業では年二回配当を出す場合が一般的です。

株主優待では株主の持ち株数に応じて企業が自社製品やサービスを提供します。商品・サービス・施設などの割引券、一定額の商品券など企業により様株主優待の内容は様々。ただし株主優待の有無は任意なので必ずあるわけではありません。

株式投資のリスク(デメリット)

株価の値上がりなどで利益獲得が期待できる株式投資ですが、反対に以下のようなデメリットもあります。

- 銀行預金のようなペイオフ制度がない

企業が倒産した場合には投資金の殆どを失う可能性も。 - 元本保証ではない

以下のようなリスクにより株価が予想に反して動けば資産が減ってしまう可能性も。

| 価格変動リスク | 購入時の価格より売却時の価格が下がるリスク |

|---|---|

| カントリーリスク | 国の政治・経済状況による価格変動リスク |

| 為替変動リスク(外国株) | 換金時の為替レートにより損をするリスク |

| 信用リスク | 企業が倒産するなどで投資金を失うリスク |

このように株式投資では利益獲得の可能性がある一方、株価の下落などにより投資資産が減ってしまう場合があります。そのため銘柄選びやトレードには、十分な調査とリスクヘッジ・継続的な知識の習得が大切になってきます。

20代・30代の株式投資の割合

メリットデメリットはありますが、比較的簡単に始められ、私たちに身近な企業に投資できるとあって株式投資は数ある金融商品の中でも人気の投資先となっています。

日本銀行の「家計の金融行動に関する世論調査」によると、20代・30代で株式投資をしている世帯の割合は以下の通り。20代の凡そ5~6人に一人、30代の4人に一人は株式投資をしていると理解できます。

| 20代独身 | 約14%(保有額25万円) |

|---|---|

| 20代既婚 | 約20%(保有額33万円) |

| 30代独身 | 約24%(保有額116万円) |

| 30代既婚 | 約27%(保有額75万円) |

今後は更に20代・30代の株式保有が増えてくると予想されるため、流れに乗り遅れないように今の内から理解を深めておくのが良さそうですね。

20代・30代向け株式銘柄の選び方

さて、企業が発行する株式を購入して、値上がり益や配当などで利益を出すのが株式投資という事は分かりました。

では、大手上場企業中心の東証一部だけでも2000社を超え、国内上場企業を合わせると4000近くもある株式銘柄の中から、どのように投資銘柄を選択すればよいのでしょうか。

ここではいくつかの銘柄選択のポイントを見てみましょう。

1. ミニ株から選ぶ

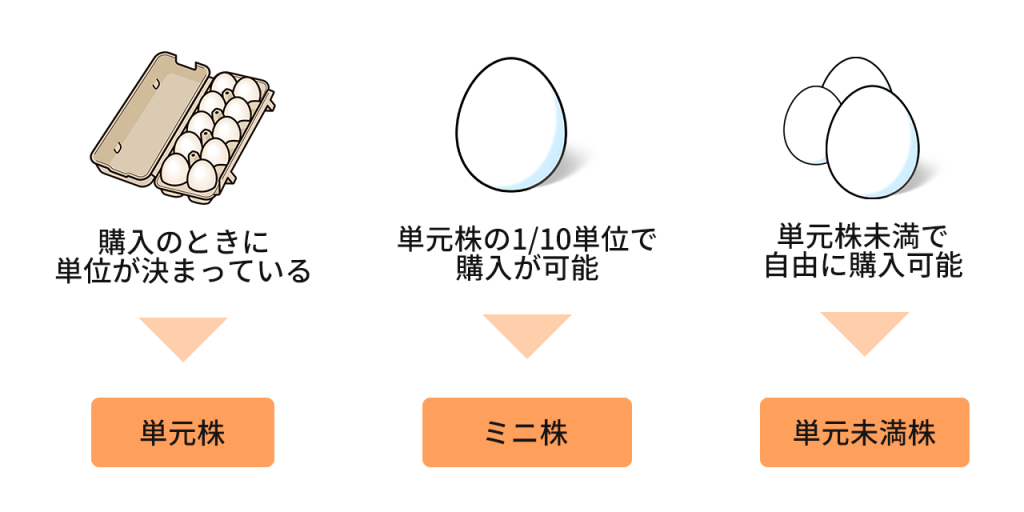

株式の最低購入単位は通常100株。人気の銘柄は株価も高いことが多く、購入するにはまとまった投資金が必要になります。

そうなると、20代・30代などこれから資産形成を始めようとする年代には少しハードルが高いですよね。

そこで考えたいのが一部証券会社が取り扱う「ミニ株」です。ミニ株の場合は銘柄ごとに決められた最低購入単位 (1単元) の10分の1の資金で銘柄購入が可能です。先ほど例に挙げたファーストリテイリング株で言えば、10万円以下で投資できます。

(参考:とうし科! ミニ株 (株式ミニ投資)って何? )

ミニ株のメリット・デメリット

- ミニ株のメリット

ー人気の銘柄に少額から投資可能

ー投資資金の少ない20代・30代でも分散投資しやすい - ミニ株のデメリット

ー株主としての権限が制限される(株主総会出席不可)

ー取引手数料が割高になる

ーミニ株対象の銘柄が限られている

ー売買タイミングに制限がある

20代・30代のように投資予算が比較的少ない場合でも投資しやすいミニ株ですが、単元株に比べると手数料率が高めになるほか、銘柄や売買のタイミングに制限が出る(通常、売買申し込みの翌日の最初に成立した価格で取引)点は留意が必要です。

ミニ株の買える証券会社

ミニ株は全ての証券会社で利用できるわけではなく、一部証券会社のみでのサービスであるほか、取引手数料も証券会社によって異なります。

| 主な証券会社 | 手数料(往復) | 取引銘柄 | 約定タイミング |

| ネオモバ証券 | 月合計50万円までなら何度売買しても月額220円の定額。毎月貰えるTポイントを差し引くと実質月18円程 | 東証上場銘柄 | 限定される |

| LINE証券 | 手数料はなしだが、0.2%-0.5%(時間外は1%)のスプレット込の価格で売買 | 国内有名企業約1000銘柄 | リアルタイム |

| PayPay証券 | 手数料はなしだが、0.5%のスプレッド込み価格で売買 | 国内有名企業126銘柄 | リアルタイム |

| SBI証券 | 約定金額の0.55%(最低手数料55円) | 東証上場銘柄 | 限定される |

取引手数料・取り扱い銘柄・約定タイミングなど、あなたの優先すべき条件に合う証券会社を選ぶよ良いでしょう。

2. 割安株から選ぶ

割安株はバリュー株ともよばれ、企業の業績や実際の財務状態に比べて株価が割安にとどまっている銘柄のことを指します。

割安銘柄は自動車・鉄鋼・商社・銀行・総合化学などの「成熟産業」とよばれる業種に集中しており、実際には業績や財務状況の悪くない企業が、投資家には「この先の成長や業績向上は見込めない」と判断され株価が低い水準にとどまっています。

割安株のメリット・デメリット

- 割安株のメリット

ー値下がりリスクが限定的で比較的安全

ー比較的低額になる場合が多い

―配当利回りが高い傾向にある - 割安株のデメリット

ーある程度投資知識が必要

ー利益が出るまで時間が掛かる

ー1度に大きなリターンは期待できない

割安株(バリュー株)投資では、株価が低くとどまっている状態で購入し値上がりを待って売るのが基本スタイルです。そのため更なる値下がりリスクは限定的で、比較的低リスクと言われています。

一方、成長の見込みがある割安株を探し充てるにはある程度の知識が必要になる他、市場で適正な評価がなされ株価が上昇するまでに長い時間が掛かる場合があります。

割安株の目安

割安かどうかを判断するにはいくつかの方法がありますが、個々では割安株を見つける際に参考にする二つの代表的な指標を紹介します。

| PER (株価収益率) |

株価÷1株あたりの純利益=PER(倍)

・PERとは株価が一株当たりの純利益の何倍かを表す |

|---|---|

| PBR (株価純資産倍率) |

株価÷1株あたりの純資産=PBR(倍)

・PBRが1未満なら株価が純資産価値を下回っている=割安 |

PERは明確に何倍以下だから割安という決まりはなく、同業他社のPERと比較して割安かどうかです。また単純に低ければ低いだけ良いという訳ではなく、企業の業績や財務状況もしっかりと確認して成長性の見込める会社かどうかを判断する必要があります。

PBRも同様に、1未満を目安としながらも、それ以外にもこれから成長が見込める企業かをファンダメンタルズ分析(下で解説)などを通して多角的に判断します。

企業のPERやPBRはYahooファイナンスの株式情報などでも確認できます。

3. 成長株(グロース株)から選ぶ

成長株はグロース株ともよばれ、業績や利益の成長率が高く、将来における成長性への期待が高い銘柄で、需要の伸びているビジネスや最先端技術を駆使した商品やサービスを提供する企業に多くなります。

具体的には、主に情報通信・半導体関連といった業種に多く、中にはアパレル業界におけるファーストリテイリング(ユニクロ)、自動車業界におけるテスラなどのように成熟産業の中で頑張っている成長銘柄もあります。

成長株のメリット・デメリット

- 成長株のメリット

ー株価の急成長が期待できる

―利益が出るまでが早い - 成長株のデメリット

ー株価が割高になる

ー配当金は低くなりがち

ーボラティリティが高い

グロース株は勢いの強い企業が多く、短期間で何倍も株価が成長する場合もあります。しかし、成長が止まったりビジネスにマイナス要因などが生じると一気に下落し低迷する場合もあり変動リスクは高い傾向にあります。

またグロース株の会社は新規事情や設備に利益を回す割合が多くなるため、配当金がないもしくは少ない場合が多くなります。

4. 配当金や株主優待の手厚い株を選ぶ

株式投資の3つの利益獲得方法のうち、やはり利益率が高いのはキャピタルゲイン。ただし、キャピタルゲイン狙いの株式投資は、連戦連勝というわけにはいきません。

一方で配当金は金額的こそキャピタルゲインに及びませんが、毎年安定的な配当収入が期待できます。

企業業績によっては配当減配の可能性もありますが、最初から高配当銘柄や株主優待が充実している企業だけに的を絞った投資を行う個人投資家も少なくありません。

高配当銘柄を選ぶ際にカギになるのが「減配の可能性が低いこと」。確実にとは行きませんが、有価証券報告書などで毎期の配当維持・増配 (累進配当政策) を掲げている銘柄などから選ぶのも良いでしょう。

ネット上で「高配当ランキング」などと検索しても情報を得ることが出来ます。

5. 生活インフラに関する身近な企業を選ぶ

投資デビューしたてのうちは身近な企業の株を買うのも選択肢の1つです。

「このメーカーのお菓子は最近よく見かけるな」

「この化粧品色んな雑誌で人気と出ているな」

など、馴染みや愛着のある会社なら、その会社の業績や将来性などを肌感覚で掴むことが出来ます。こうした私たちの生活に身近な会社の株は、生活インフラ関連銘柄と呼んでいて、具体的にはアパレル・ドラッグストアなどの小売業、鉄道などの運輸行、電気・ガス供給業などが該当します。

20代・30代向け株式投資のトレード方法

無事銘柄を選んだらいざトレードに入ります。

仕事や家庭、ジム通いや習い事など、忙しい20代・30代にはトレーディング画面と常に睨めっこするような運用スタイルは不向きでしょう。

では20代・30代にはどのような株式投資スタイルが適しているでしょうか。

20代・30代向け株式投資スタイル

株式市場が空いているのは午前9時から午後3時までなので、一般の会社員がマメに市場をチェックするのは至難の業です。そのため、デイトレードのような取引時間中に頻繁な売買を繰り返す投資スタイルは不可能でしょう。

ビジネスパーソンにおすすめな投資スタイルはずばり長期投資。経営ビジョンやビジネスモデルに優れた企業であれば、持続的に高い成長と業績の伸長を続けるはずで、利益は投資家に還元されます。短期的な相場変動に一喜一憂するのではなく、長期目線で値上がりする銘柄に投資するのがおすすめです。

テクニカル分析とファンダメンタルズ分析

では値上がりする銘柄や値上がりのタイミングを見抜くには、どうしたら良いのでしょうか。株式投資には、テクニカル分析とファンダメンタルズ分析という2つの分析方法があります。

1. テクニカル分析

過去の株価チャートの値動きから今後の短期トレンドを予測するのがテクニカル分析で、基本的に短期~中期のトレードに向いていると言われています。

テクニカル分析のメリットは実現性が高く、また複雑な経済事情に知見が無くても今後の相場を予測できる点などが挙げられます。

デメリットとしては、決算やコロナを例とした世界的なパンデミックなど、突発的なイベントの際は分析が難しくなります。さらに分析に利用するチャートや指標は優位性の根拠が不十分な場合も多く、必ずしも分析通りに株価が動くとは限りません。

2. ファンダメンタルズ分析 (長期トレード向き)

企業の本質益な価値や実力を、財務諸表などから分析し株価の動きを予想する分析方法で、中期から長期トレード向きとされています。

先に紹介したPBR・PERや、ROE(自己資本利益率)・CAGR(年平均成長率)といった指標を使い、企業体力や今後の株価の動きを分析します。

視点が事なる二つの分析方法ですが、基本的にテクニカル分析は「株をいつ売買するか」のタイミングをはかる時、ファンダメンタル分析は「どの銘柄を買うか」を決める時と使い分けて活用すると良いでしょう。

株式投資で売買注文を出すには

買った株の株価がどんなに上がっても、売らない限り利益は実現しません。ここでは株式売買の二つの方法を見てみましょう。

1. 成り行き注文

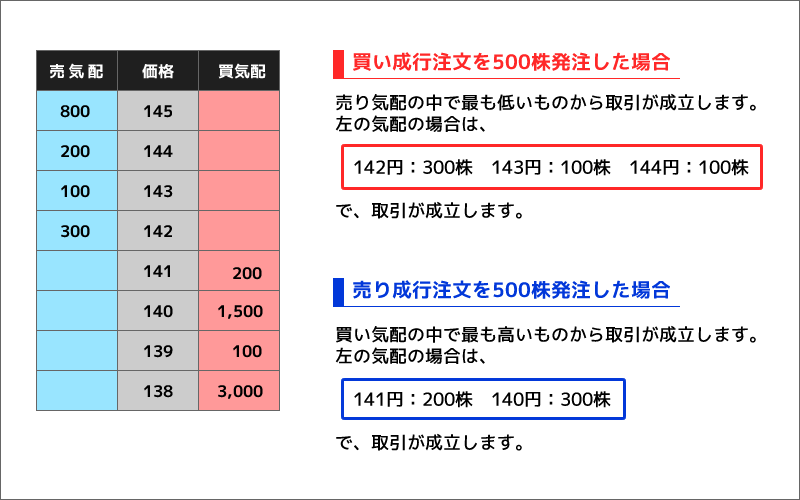

成行注文は、値段を指定せずに売買する数量だけを指定して注文を出す方法。成行注文はマッチングアプリのようなイメージで、買いたい人と売りたい人をベストな条件でマッチングして売買を成立させます。

(参考:SBIネオトレード証券 成行注文)

図のように、取引時間中に成り行きで500株の買い注文を出すと、リアルタイムで出ている指値の売り注文のうち、最も低い価格で500株の買い注文が成立します。

逆に取引時間中に成り行きで500株の売り注文を出すと、リアルタイムで出ている指値の買い注文のうち最も高い価格で500株の売り注文が確定します。

続けて紹介する指値注文よりも成り行き注文の売買が優先的に処理されるため、マイナスが出ているので即効売りたいなど、すぐに売買したいときに有効な注文方法です。

| メリット | すぐに売買が確定できる |

|---|---|

| デメリット | 価格を設定しないため、予期せぬ値格で売買が成立する可能性がある |

2. 指値注文

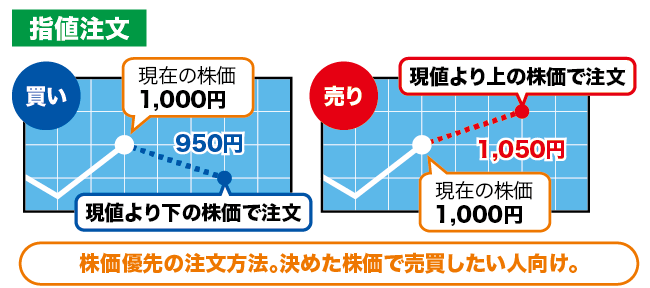

一方指値注文は、いくらで売買するかの価格を指定して注文を出す方式です。

(参考:カブスル 指値注文のメリット)

先ほどの成行注文では、相場が大きく変動するとき思わぬ安値で売れてしまう場合があります。特に寄り付き (午前9時につくその日の最初の値段) や後場寄り (午後12時半の昼休み明けに付く最初の値段) で起こりがちです。

指値注文の場合は自分の指定する価格になるまで約定しない為、こうしたリスクを避けることができます。

| メリット | 予想外の価格で売買が成立することはない |

|---|---|

| デメリット | いつまでも約定しない可能性がある |

相場が大きく動くような局面では指値注文の方が安心ですが、正直20代・30代で基礎から株式投資を始めようという方は、どんな価格を指定すべきかというところから迷ってしまうこともあるでしょう。

初心者の内は成行注文で場数を踏みながら、指定すべき価格の感覚が付いてきたら指値を駆使するなどもよいでしょう。

株式投資の始め方と手数料

さて、株式投資の基本や銘柄の選び方、20代・30代におすすめのトレーディング方法などが分かれば、後は始めてみるのみ。続けて株式投資の始め方や手数料を確認して行きましょう。

1. 株式投資を銀行で始める

投資家の株式売買注文を取りまとめ取引所につなげる、いわゆる株式の売買仲介が認められているのは証券会社だけです。

一方で最近はどこのメガバンクもグループ傘下に証券会社を抱えており、ワンストップといって銀行支店内に証券会社窓口を設けているケースが増えています。

近くに証券会社がない場合や、証券会社の店頭に出向くのは敷居が高いと感じる20代・30代の投資初心者の方も多いでしょう。そういう場合は銀行支店内にある証券会社窓口を利用することも可能です。

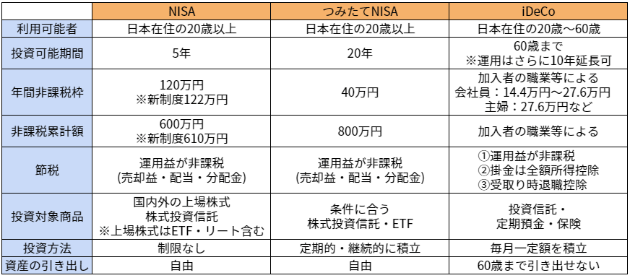

2. NISA口座で始める

NISAとは少額投資非課税制度で、節税メリットが最大の魅力です。

通常、株を売って利益が出たり配当を受け取る場合には、利益に対して20%の税金がかかります。一方で、NISAを利用した一定額の条件内の取引なら非課税になります。

NISAの限度額は年間120万円、最長期間5年間ですから、120万円×5年=600万円まで枠内で非課税で資産運用できます。

NISAは、証券会社や銀行、郵便局などで取り扱いがあります。

3. 証券会社で株式投資を始める

NISAにせよ銀行窓口を利用するにせよ、株式投資を始めるなら証券会社に口座を開設しなくてはいけません。

開設手続きは郵送や店頭窓口でもできますが、最近はパソコンやスマホを通したWEB手続きが主流になっており、20代・30代の日中忙しいサラリーマンや会社員の女性にはおすすめです。

本人確認も、免許証やマイナンバーカードの画像データが送れて簡単。証券会社にもよりますが、申請から3日から4日ほどで証券口座が開設出来ます。

口座開設後はネットバンキングなどで証券口座に入金し、いよいよ株式投資スタートです。

株式投資にかかる手数料

株式投資では、株を売買するたびに手数料がかかります。

手数料は一回の約定金に対し決まる1約定タイプと、一日の約定額で決まるタイプの二種類があり、証券会社によって手数料は異なります。

手数料が安いのはネット証券で、中でもDMM株とSBIネオトレード証券が競っています。

| DMM株 ※2021年4月22日現在 | |

|---|---|

| 1約定制 | 10万円まで:88円 20万円まで:106円 50万円まで:198円 100万円まで:374円 150万円まで:440円 |

口座開設後1か月間は手数料無料で、かつ手数料の1%がポイントとなり貯まったポイントは1pt=1円で口座に入金可能。

| SBIネオトレード証券 ※2021年4月22日現在 | |

|---|---|

| 1約定制 | 10万円まで:88円 20万円まで:106円 50万円まで:198円 100万円まで:374円 150万円まで:440円 |

| 1日定額制 | 50万円まで:440円 100万円まで:660円 150万円まで:880円 |

一日定額制の手数料は業界トップクラスの安さです。

一日に何度も取引を繰り返すようなデイトレードの場合は一日定額制がお得になりますが、20代・30代の会社員が長期投資で利用するなら、一約定制の方がお得かもしれません。

20代・30代の株式投資における注意点

株式投資は預金と違って元本保証ではないわけで、リスクを少しでも減らすためにはいくつかの注意点を守る必要があります。

1. 少額から始める

株式投資に限らず、どんな投資も最初は少額から始めるのが基本です。少額からスタートしてスモールサクセスを積み重ね、慣れてきたら徐々にポートフォリオを継ぎ足し投資額を増やして行きましょう。

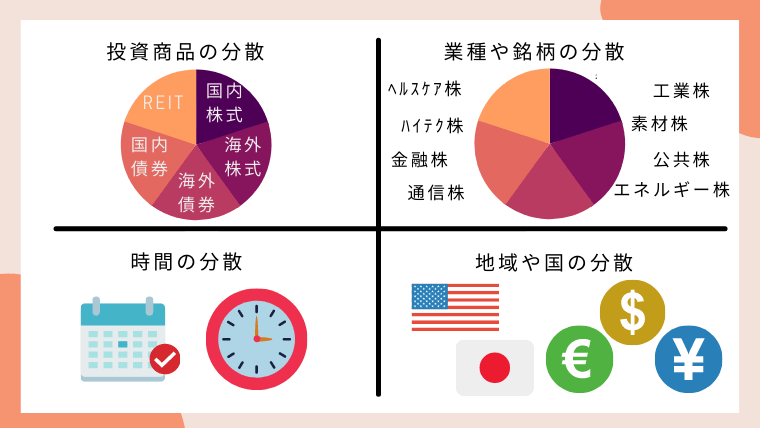

2. 分散投資を徹底

投資のリスクヘッジで一番大切なのが分散投資です。「卵を1つのカゴに盛るな」と言われる通り、1つの銘柄に集中投資するのはリスクが高すぎます。銘柄を分散だけでなく、同じ銘柄でも出来れば購入時期を複数回に分けるようにしましょう。

3. 長期目線で投資する

株式投資は誰かが勝てば誰かが負ける、ゼロサムゲームではありません。経済が成長し企業が稼ぎ続ける限り、長期的スパンで株価は上がり、その利益は投資家に還元されます。

ただし、短期的には相場変動によりマイナスを被る場合があるため、変動の影響を滑らかにして安定的に増やすためには長期目線での運用が大切です。

4. 損切ルールを設ける

損が出た銘柄には見切りをつけることが大切ですが、いざとなると多くの投資家はこれが出来ず含み損を膨らませる事態に追い込まれます。

だからこそ、たとえば10%の損失が出たら手放すなどのように、自分の中でのルール作りが欠かせないのです。

株式投資Q&A

これで株式投資の説明は一通り終わりです。最後は初心者のみなさんが抱きがちな素朴な疑問について、よくある質問を集めてみました。

- 1. 株はいつでも売買できるの?

- 株の取引時間は、原則として取引所が開いている時間 (東京証券取引所の場合は前場が9時から11時30分/後場が12時半から3時まで) 内で、スマホやパソコンで取引できます。

一部のネット証券は夜間でも取引が可能ですが、取引高が少く売買が成立しない、または思わぬ価格で売買が成立することもあり注意が必要です。

- 2. 株はいくらから購入できる?

- 既出の通り、株は一般的に単元株 (100株) 単位で購入するので、低位株とよばれる株価の安い銘柄なら数万円から購入できますが、値がさ株とよばれる株価の高い銘柄は数百万円単位なことも珍しくありません。

一方、上で紹介したミニ株であれば、最低購入単位 (1単元) の10分の1の資金で銘柄購入が可能です。

- 3. 信用取引ってなに?

- 株式の現物は、入金した金額の範囲内でしか購入できません。一方で、信用取引では手持ち資金の3.3倍まで取引できます。

信用取引では儲けも3.3倍になりますが、もし信用した株が下がれば損失も3.3倍です。清算期間も6か月で、どちらかといえば短期利ザヤをねらう玄人投資家が利用します。

- 4. 株式投資の情報収集はどこですれば良い?

- 投資情報収集でまずおすすめしたいのが会社四季報で、3月・6月・9月・12月の年4回決算発表期の後に発刊され、証券会社のツールを使えば無料で見ることも可能です。上場企業全社の業績・株価動向・株主構成・企業概要といった情報が手に入ります。

また最近では株式投資関連サイトやTwitterなどのSNSでも関連情報が発信されている他、個人投資家の資産運用ブログなどでも情報収集が可能です。

- 5. 株式投資にも税金がかかる?

- NISA口座での株式取引以外では、株式の譲渡益は譲渡所得として、配当は配当所得として課税され、税率は売却益や配当の額にかかわらず20%の一定課税です。

売買で損失が出た場合は、申告方式にもよりますが、譲渡益と相殺できる場合があります。

例:A株で100万円の儲けた場合100万円×20%=20万円の課税ですが、B株で40万円損した場合は (100万円-40万円)×20%=12万円で、納税額が8万円圧縮されます。

- 6. 株式投信との違いは?

- 投資信託とは、運用会社が不特定多数の投資家から出資を募ってファンドを作り、ファンドマネージャーが代わりに運用をします。

株式の売買で運用をする投信のが株式投信です。投信では運用をお任せ出来る代わりに、個人の株式投資よりも割高な手数料が発生します。

投資信託について詳しく知りたい方は、以下の記事をご参照ください。

20代・30代で投資デビューするなら、投資先は何を選べばよいでしょうか。 投資の知識や経験が乏しく仕事や私生活に忙しい20代・30代にとって、少額から投資でき、プロに運用を任せることの出来る「投資信託」は大変フィットする運用商品です。[…]

20代・30代の株式投資まとめ

- この記事の要約をひらく

-

1. 株式投資の基本と仕組み

ー株式投資では投資家と企業はWIN-WINの関係

ー利益はキャピタルゲイン・配当・株主優待の3種類

ー株式投資には元本割れリスクあり

ー株式投資を始める20代・30代は増えている2. 20代・30代向け株式銘柄の選び方

ー銘柄選びには様々な方法からアプローチするのが良し

ーミニ株や割安株・成長株から選ぶ

ー配当金や株主優待の手厚い株を選ぶ

ー生活インフラに関する身近な企業を選ぶ3. 20代・30代向け株式投資のトレード方法

ー忙しい20代・30代には長期投資がおすすめ

ーテクニカル分析とファンダメンタルズ分析を駆使

ー売買注文を出すには成行注文と指値注文を使い分ける4. 株式投資の始め方と手数料

ーNISA口座で始める

ー銀行や証券会社で株式投資を始める

ー株式投資にかかる手数料はオンラインなら格安5. 20代・30代の投資における注意点

ーはじめは少額から始める

ー分散投資・長期投資を徹底

ー損切ルールを設けてマイナスを最小限に6. 株式投資のQ&A

ー取引は原則取引所が開いている時間内で可能

ー基本は単元株(100株)単位での購入

ー信用取引は手持ち資金の3.3倍の取引が可能

ー銘柄情報は会社四季報が欠かせない

ー売買益や配当益には20%の税金がかかる

ー株式投信は株式で運用する投資信託

最後までお読みいただきありがとうございます!

本記事では、株式投資に興味を持たれた20代・30代の投資初心者の方向けに、株式投資のいろはをご紹介しました。

手軽に始められ、まとまった利益も期待できる株式投資ですが、安定的に利益を出し続けるにはやはり知識と経験が必須です。

投資資金を全て株式投資につぎ込むのではなく、投資信託や国債など別の金融商品にも分散させてリスクヘッジを徹底しましょう。

超低金利の長期化や企業による退職金の減額傾向、年金制度の持続可能性への不安など。このようなニュースばかり流れてくると、自分たちの将来も不安になってきますよね。 20代・30代の若い世代が長いライフステージを安心して暮らしていくには、「[…]